小崔

-

0

留言 -

41

浏览

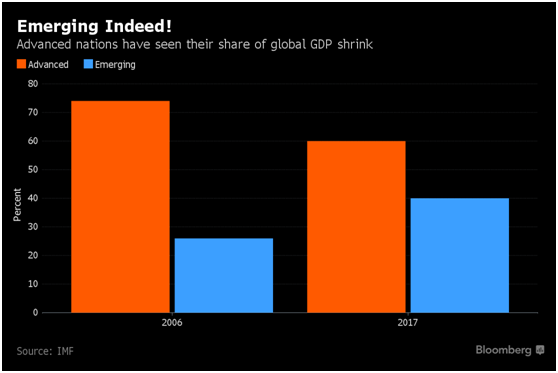

对冲基金经理Stephen Jen说,在全球发达经济体和新兴经济体的经济同步增长的近十年里,一朵黑云正在悄悄聚集。这朵乌云说不定什么时候就会给全球市场下一场大雨。

Stephen Jen把这朵“乌云”称为“随着全球资本输出越来越大但新兴市场避险资产越来越缺乏所引起的越来越严重的失衡”。

中国以及其他发展中国家一方面正在聚集大量的财富,但另一方面却未能创建出具有自身防风险特色的本地资本市场。Jen的观点是:这会将对美国国债的依赖性置于危险境地,长期造成美国国债泡沫并且将投资者逼入风险更大的资产。

2005年,前美联储主席伯南克提出了伯南克版的“储蓄过剩”理论,用这个理论来解释为什么美元汇率很高但美国国债收益率却始终在低位徘徊。近期,美国和中国、日本之间经常项目逆差在下降,中日两国债务负担抬高,但是美国国债收益率仍然处于极低的位置,所以用“伯南克理论”就解释不通了。

其实,美国国债收益率低是因为新兴市场不能开发出当风险来临时、投资者愿意持有并可以作为价值避风港或者担保物的替代资产。

Jen和同事Nocolo Bandera上周指出:“新兴市场国家的当地资本市场缺乏与该国实体经济匹配的专业性产品。这时,随着新兴市场持续增长,其金融体系跟不上节奏,从而造成‘真正的避险资产比如美国国债、德国公债、英国证券变得越来越稀缺’的局面。”

美联储以及发达国家央行购买自己政府的债券,进一步造成了上述避险资产的供应稀缺。Jen和Bandera对此额外做了说明。市场普遍预期美联储将在本周进行2017年的第二次加息,旨在缩小其4.5万亿美元的资产负债表。

中国作为世界第二大经济体,尽管其资本管制让投资者不敢使尽全力投资其政府债券,但其实开发出一种美国债券替代品的机会是有的。此外,基于政治考量偶尔会采取经济干预的不确定性,也会让外国和本国投资者不愿意把本国资产作为一种避险资产。

法国Natixis银行首席亚太经济学家Alicia Garcia Herrero说:“中国毫无疑问应该发展更具流动性和开放度的政府债券市场。这样一来就会成为美国国债的替代产品并且有助于人民币的国际化。”

Garcia Herrero解释道:“如果没有一个大规模的流通好的主权债券市场、从而能作为避险和担保资产并作为其他经济工具的标杆,人民币就无法成为一个真正的国际货币。中国看上去已经认识到了这个问题。但是目前的重点都在公司债券市场。这看上去像是从一个有问题的屋子的房顶继续盖房子。”

需求动力不断,避险资产却越来越稀缺。

香港CCB国际投资公司首席宏观分析师Cui Li说:“投资者在遇到全球金融危机时购买发达国家债券后很受伤,事后才知发达国家债券也不保险。投资者在过去一段疲软的经济时间里投资也是亏损惨重。所以,现在投资者全部一窝蜂地转向低风险的资产。”

Cui Li说到:“对于这个问题,中国能帮忙吗?中国是否应该进一步扩大政府债券市场?答案是必须的,这样就能和美国国债共同成为金融稳定剂。”

“随着中国市场和国际指数接轨,中国的金融资产将越来越受到国际社会的认可。” 新加坡新兴市场投资管理公司亚太首席策略分析师Luke Spajic说,“万事俱备,只欠时间。”作为对中国开放证券市场的支持,欧洲中央银行周二发表声明说,将一小部分美元储备换成了人民币。

“世界最大的债券市场都在发达国家,而中国债券市场还刚刚开始。”Spajic说,“需要几年的时间达到发达国家市场的标准,所以投资者只需顺势而为。”

同时,Jen和Bandera对资本市场因为各种新闻和事件所做出的过激或过慢的反应表达了担心。“全球积极的货币政策已经将世界经济推入死胡同,所以货币政策的退出必然会引发无序和恐慌,我们对此很担心。”

京公网安备 11010502036712号

京公网安备 11010502036712号